公開日:2025.10.31

更新日:2025.10.31

アクセルファクターのファクタリングの審査通過率は?手数料や利用の流れについても紹介

事業を営む中で、売掛金の回収を待つ間の資金繰りに困ることがあります。請求書を発行してから入金までに数週間かかる一方で、支払いは期日までに行う必要があるためです。このような状況で活用できるのが、ファクタリングサービスです。

本記事では、数あるファクタリング会社の中でも特に高い審査通過率を誇る「アクセルファクター」について、サービス内容を徹底解説します。審査通過率の高さの理由から、手数料、利用の流れ、必要書類、メリット・デメリットまで、元銀行員の視点から詳しく掘り下げていきます。。

この記事の要点

- アクセルファクターの審査通過率は約93%と非常に高く、独自の審査基準で柔軟に対応。

- 申込みから最短即日での入金が可能で、緊急の資金ニーズに応えるスピード感が強み。

- 手数料は2%からと業界でも競争力のある水準で、オンライン契約により全国から利用可能。

- 法人だけでなく個人事業主も利用対象で、30万円の少額から最大1億円まで対応。

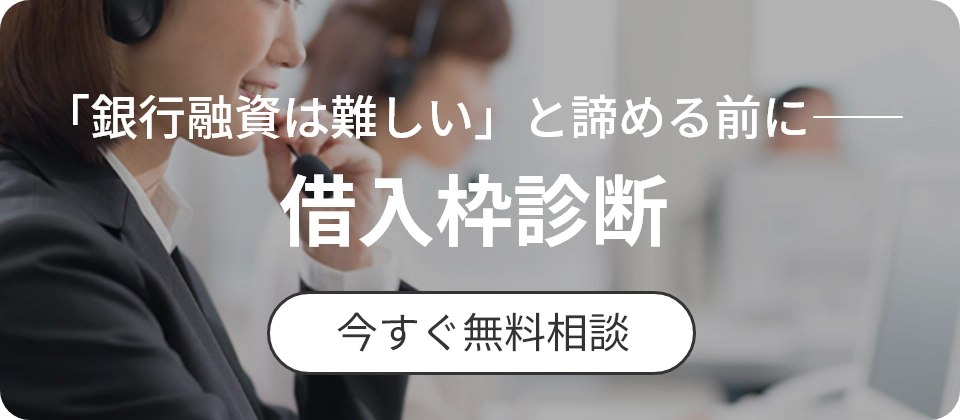

ファクタリングだけでなく、ビジネスローンなど多様な選択肢の中から、貴社に最適なプランを元銀行員がご提案します。最短即日の資金調達も可能です。

まずは無料で借入枠を診断する※診断結果はすぐにわかります。無理な勧誘は一切いたしません。

アクセルファクターのファクタリングサービスの基本情報

アクセルファクターは、企業や個人事業主の資金調達をサポートするファクタリング会社です。ファクタリングとは、売掛債権を買い取ることで、支払期日前に資金化できるサービスのことを指します。

ファクタリングの仕組み

ファクタリングとは、企業が保有する売掛金を、ファクタリング会社に売却して現金化するサービスです。通常、取引先からの入金を待つ必要がありますが、ファクタリングを利用すれば支払期日を待たずに資金を調達できます。

ファクタリングには、2社間と3社間の方式があります。2社間は利用企業とファクタリング会社のみで完結し、取引先に知られずに利用できるメリットがあります。一方、3社間は取引先も含めた契約となりますが、手数料が安くなる傾向があります。

アクセルファクターでは、取引先に知られたくない企業向けに2社間ファクタリングを主に提供しています。これにより、取引先との関係を維持したまま資金調達が可能になります。

アクセルファクター(2社間)の取引の流れ

アクセルファクターの会社概要

アクセルファクターは、中小企業や個人事業主の資金繰りをサポートするファクタリング専門会社です。柔軟な審査基準と迅速な対応が特徴で、多くの利用者から支持を得ています。

| 会社名 | 株式会社アクセルファクター |

| 設立 | 2015年 |

| 所在地 | 東京都中央区(本社) |

| 事業内容 | ファクタリングサービスの提供、資金調達コンサルティング |

アクセルファクターは全国対応しており、オンライン契約にも対応しているため、地方の事業者でも手軽に利用できます。経営者の資金繰り改善を目的に、柔軟かつスピーディーなサービス提供を心がけています。

アクセルファクターのファクタリングの審査通過率

アクセルファクターの最大の特徴は、他社と比較して高い審査通過率を誇る点です。

アクセルファクターが公表している審査通過率は、約93%と非常に高い水準です。これは、同業他社と比較しても優れた数字といえるでしょう。なぜ、このような高い通過率を実現できているのでしょうか。

その理由は、画一的な審査基準ではなく、一件一件を丁寧に個別審査しているからです。多くのファクタリング会社では、財務状況や取引先の信用度だけで機械的に判断することが多いですが、アクセルファクターでは、経営者との直接対話を重視しています。

また、売掛先の支払能力を重視した審査を行っており、申込者自身の財務状況だけでなく、債権の質を総合的に評価します。このアプローチにより、他社で断られた案件でも柔軟に対応できるのです。

アクセルファクターの入金スピードと対応力

資金繰りに困っている経営者にとって、審査通過率と並んで重要なのが、入金までのスピードです。アクセルファクターの入金スピードの実態を見てみましょう。

原則即日入金のシステム

アクセルファクターでは、原則として申込当日の入金を実現しています。実際に、利用者の半数以上が即日入金を受けられているというデータもあります。これは、資金繰りに窮している経営者にとって、非常に大きなメリットといえるでしょう。

即日入金を可能にしている要因としては、迅速な審査体制と決裁プロセスの簡略化が挙げられます。多くのファクタリング会社では、複数の決裁者を経由する必要がありますが、アクセルファクターでは、意思決定プロセスをシンプル化しています。

最短30分で審査結果が出るケースもあり、必要書類が揃っていれば、午前中に申し込んで午後には入金というスピード対応も可能です。ただし、必要書類の準備状況や申込時間帯によっては翌営業日になることもあるため、余裕をもった申し込みが望ましいでしょう。

オンライン契約対応による時間短縮

アクセルファクターでは、全国どこからでも利用できるよう、オンライン契約に対応しています。これにより、来店不要で契約手続きが完了するため、地方の事業者でも時間や交通費を節約できます。

オンライン契約のプロセスは、非常にシンプルです。まず、公式サイトから申し込みを行い、必要書類をメールやオンラインアップロードで提出します。その後、電話やビデオ通話での審査面談を経て、電子契約システムで契約締結が可能です。

特に忙しい経営者にとっては、移動時間を削減できる点が大きなメリットになります。また、書類のやり取りも電子化されているため、ペーパーレスで環境にも配慮したサービス提供を実現しています。

ただし、契約内容によっては対面での契約が必要になるケースもあるため、事前に確認しておくことをおすすめします。

アクセルファクターの利用条件と手数料

ファクタリングサービスを検討する際、利用条件や手数料は重要な判断材料になります。アクセルファクターの具体的な条件を確認していきましょう。

法人・個人事業主の利用対象範囲

アクセルファクターは、法人だけでなく個人事業主も利用対象としています。多くのファクタリング会社では、法人のみを対象としていることが多いですが、アクセルファクターでは、幅広い事業形態に対応しています。

利用対象の業種も多岐にわたり、建設業、製造業、IT業界、サービス業など、ほぼすべての業種で利用可能です。創業間もない企業や赤字決算が続いている企業でも、売掛先の信用力が高ければ利用できる可能性があります。

原則として6か月以上の事業実績があれば申込可能ですが、取引先との継続的な取引実績がある場合は、これより短い期間でも相談に応じているようです。つまり、創業したばかりの企業でも、安定した取引先があれば、検討の余地があります。

買取額と手数料

アクセルファクターの買取額は、30万円から1億円までと幅広く設定されています。小口の資金需要から大型案件まで、柔軟に対応できる点が特徴です。

手数料は2%からとなっており、業界水準と比較しても競争力のある設定です。ただし、実際の手数料率は、次のような要素によって変動します。

- 売掛金の金額(大きいほど手数料率は下がる傾向)

- 売掛先の信用度(高いほど手数料率は下がる)

- 支払期日までの残存期間(短いほど手数料率は下がる)

- 取引実績(継続的な利用で手数料率が下がることも)

例えば、100万円の売掛金を手数料率3%で利用した場合、97万円が入金されることになります。大手企業や官公庁向けの売掛金であれば、手数料率が2%台になることも珍しくありません。

なお、アクセルファクターでは、手数料以外の諸経費(審査料、契約料など)は基本的に発生しないため、コスト計算がしやすい点もメリットといえるでしょう。

アクセルファクターの利用の流れ

アクセルファクターを実際に利用する際の、事前の準備や手続きの流れについて解説します。スムーズな利用のためにも、事前に確認しておきましょう。

事前の書類準備

アクセルファクターを利用する際に必要な基本書類は、以下の通りです。事前に準備しておくとスムーズに手続きが進みます。

- 請求書や売掛債権を証明する書類(注文書、契約書など)

- 会社の預金通帳のコピー(表紙と最新の取引履歴ページ)

- 直近の確定申告書一式

- 法人の場合は登記簿謄本(履歴事項全部証明書)

- 代表者の身分証明書(運転免許証やパスポートなど)

- 会社の印鑑証明書(発行から3ヶ月以内のもの)

上記は基本的な必要書類ですが、案件によっては、追加書類の提出を求められることもあります。例えば、大型案件の場合は、財務諸表や取引実績を示す資料などが必要になることがあります。

なお、個人事業主の場合は、開業届のコピーや確定申告書B、青色申告決算書などが必要になります。また、初めての取引先との売掛金を対象とする場合は、取引の経緯や今後の見通しなどの詳細情報を求められることがあります。

書類の不足や不備があると、審査や入金が遅れる原因となるため、申込前に必要書類を確認し、整えておくことをおすすめします。

申込から入金まで

アクセルファクターの利用は、申込から入金まで、以下の4つのステップで進みます。

第一に、公式サイトからの申し込みを行います。申込フォームに必要事項を入力するだけなので、5分程度で完了します。申込後は担当者から連絡があり、詳細なヒアリングが行われます。

次に、必要書類の提出です。請求書や売掛債権の証明書類、会社の基本情報などを提出します。書類はメールやオンラインアップロードで送付可能なため、来店不要で手続きが進みます。

第三ステップは、審査と打ち合わせです。提出された書類をもとに審査が行われ、条件面の打ち合わせが行われます。審査は、最短30分から数時間程度で完了することが多いでしょう。

最後に、契約締結と入金です。契約はオンライン上で電子契約も可能なため、地方の事業者でもスムーズに利用できます。契約締結後は、指定口座に即時振込される仕組みとなっています。

午前中に申し込みを完了させれば、同日中の入金も十分可能です。ただし、書類の不備や追加確認が必要な場合は、翌営業日以降になることもあります。

アクセルファクターを実際に利用する際の、事前の準備や手続きの流れについて解説します。スムーズな利用のためにも、事前に確認しておきましょう。その前に、ファクタリングの一般的なデメリットと対処法についてもおさらいしておくと、より安心してサービスを検討できます。

アクセルファクターを利用するメリット

アクセルファクターを利用することで、経営者にどのようなメリットがあるのか、具体的に解説していきます。

急な資金調達ニーズへの対応

経営において、突発的な資金需要は避けられません。アクセルファクターの最大のメリットは、こうした急な資金ニーズに素早く対応できる点です。

通常、銀行融資では申込から融資実行まで、数週間から数ヶ月かかることも珍しくありません。しかし、アクセルファクターでは、最短即日での資金調達が可能です。これは、予期せぬ支払いが発生した場合や、好機を逃さないための投資資金が必要な場合に、大きな強みとなります。

資金繰りのタイムラグを解消できる点も重要です。売上は立っているものの、入金までに時間がかかるという状況は、多くの企業が直面する課題です。アクセルファクターを利用すれば、この売上と入金のタイムラグを埋めることができます。

例えば、大型案件を受注したものの、材料費や人件費の支払いが先に必要な場合、ファクタリングを活用することで事業を滞りなく進められます。また、季節変動のある事業では、繁忙期前の準備資金としても活用できるでしょう。

柔軟な審査基準や個人事業主への対応

アクセルファクターのもう一つの大きなメリットは、柔軟な審査基準と個人事業主への対応です。一般的な金融機関と比較して、より幅広い事業者が利用できる可能性があります。

多くのファクタリング会社や金融機関では、赤字決算や創業間もない企業への対応が難しいケースが多いですが、アクセルファクターでは、売掛先の信用力を重視した審査を行うため、申込企業自体の財務状況が芳しくなくても利用できる可能性があります。

また、個人事業主でも、法人と同等のサービスを受けられる点も大きなメリットです。個人事業主は資金調達手段が限られがちですが、アクセルファクターでは、個人事業主の売掛金も積極的に買取対象としています。

さらに、過去に資金繰りに問題があった企業でも、現在の取引状況が健全であれば、柔軟に対応してもらえる可能性があります。信用情報に傷がついている場合でも、諦めずに相談する価値はあるでしょう。

このように、従来の金融サービスでは対応が難しかった層にも門戸を開いている点が、アクセルファクターの大きな特徴といえます。

【元銀行員からの一言】ファクタリング以外の選択肢もご存知ですか?

ファクタリングは迅速な資金調達に有効ですが、手数料が融資に比べて割高になる場合があります。もし貴社に売掛金がない場合や、より低コストでの資金調達をご希望なら、無担保・無保証のビジネスローンも有力な選択肢です。

HTファイナンスでは、貴社の状況を丁寧にヒアリングし、ファクタリングとビジネスローンのどちらが最適か、専門家の視点からアドバイスいたします。無理に一つの方法に絞らず、最適な解決策を一緒に見つけましょう。

HTファイナンスのサービス内容を見るアクセルファクターのファクタリングを利用する際の注意点

アクセルファクターを利用する際に知っておくべき注意点やリスクについて解説します。事前に理解しておくことで、トラブルを回避できるでしょう。なお、金融庁からもファクタリングを装った違法な「給与ファクタリング」などに関する注意喚起が出されていますので、あわせてご確認ください。

入金が遅れる可能性がある

アクセルファクターは、原則即日入金を謳っていますが、いくつかの理由で入金が遅れる可能性があります。

まず、書類の不足や不備がある場合は、入金が遅れる主な原因となります。請求書の内容に不明点がある場合や、取引を証明する書類が不足している場合などは、追加の確認が必要となり、入金までに時間がかかることがあります。

また、売掛先の信用調査に時間がかかるケースもあります。特に、初めての取引先や信用情報が少ない中小企業が売掛先の場合、より詳細な調査が必要となり、審査期間が延びることがあります。

書類の準備を事前に完了させておくことが、最も効果的な対策です。必要書類のリストを確認し、不備がないよう準備しておくことで、スムーズな審査と入金が期待できます。

また、申込時間にも注意が必要です。午後遅くの申込は、翌営業日の対応になることが多いため、即日入金を希望する場合は午前中、できれば午前10時までに申し込むことをお勧めします。

買取不可となる可能性もある

アクセルファクターは、高い審査通過率を誇りますが、すべての案件が必ず買取可能というわけではありません。

買取不可となる主な理由としては、売掛先の信用力に問題がある場合が挙げられます。売掛先が支払い遅延を繰り返している、財務状況が悪化している、あるいは倒産リスクが高いと判断された場合は、買取が難しくなります。

また、売掛金の内容に疑義がある場合も、買取不可となるリスクがあります。例えば、納品や工事完了の証明が不十分な場合や、取引先との間にトラブルがある場合などです。

対応策としては、複数のファクタリング会社に並行して相談することが挙げられます。各社で審査基準が異なるため、一社で断られても別の会社では通る可能性があります。

また、売掛先との取引履歴や支払い実績を示す資料を充実させておくことも重要です。過去の入金実績や長期にわたる取引関係があることを示すことができれば、審査通過の可能性が高まります。

さらに、余裕をもったスケジュールで申し込むことも大切です。資金が必要な日の直前ではなく、1週間程度の余裕をもって申し込むことで、買取不可となった場合の代替手段を検討する時間を確保できます。

まとめ

アクセルファクターのファクタリングサービスは、約93%という高い審査通過率と原則即日入金という迅速な対応が最大の特徴です。法人だけでなく個人事業主も対象としており、30万円から1億円までの幅広い資金ニーズに対応しています。

利用するメリットとしては、急な資金需要への対応力、柔軟な審査基準、オンライン契約による時間短縮などが挙げられます。一方で、審査結果の不確実性や書類不備による遅延リスクなどのデメリットも理解しておく必要があります。資金繰りに悩む経営者は、アクセルファクターを含め複数の選択肢を比較検討し、自社に最適な資金調達方法を選ぶことをお勧めします。

自社に最適な資金調達、見つけませんか?

アクセルファクターは優れた選択肢の一つですが、最適な資金調達方法は企業の状況によって異なります。「うちの場合は、ファクタリングと融資、どっちがいいんだろう?」そんなお悩みは、私たち専門家にお任せください。

HTファイナンスでは、元銀行員である統括責任者・三坂が、貴社の財務状況や事業計画を深く理解した上で、本当に必要な資金調達プランをご提案します。もう一人で悩む必要はありません。