公開日:2025.11.04

更新日:2025.11.04

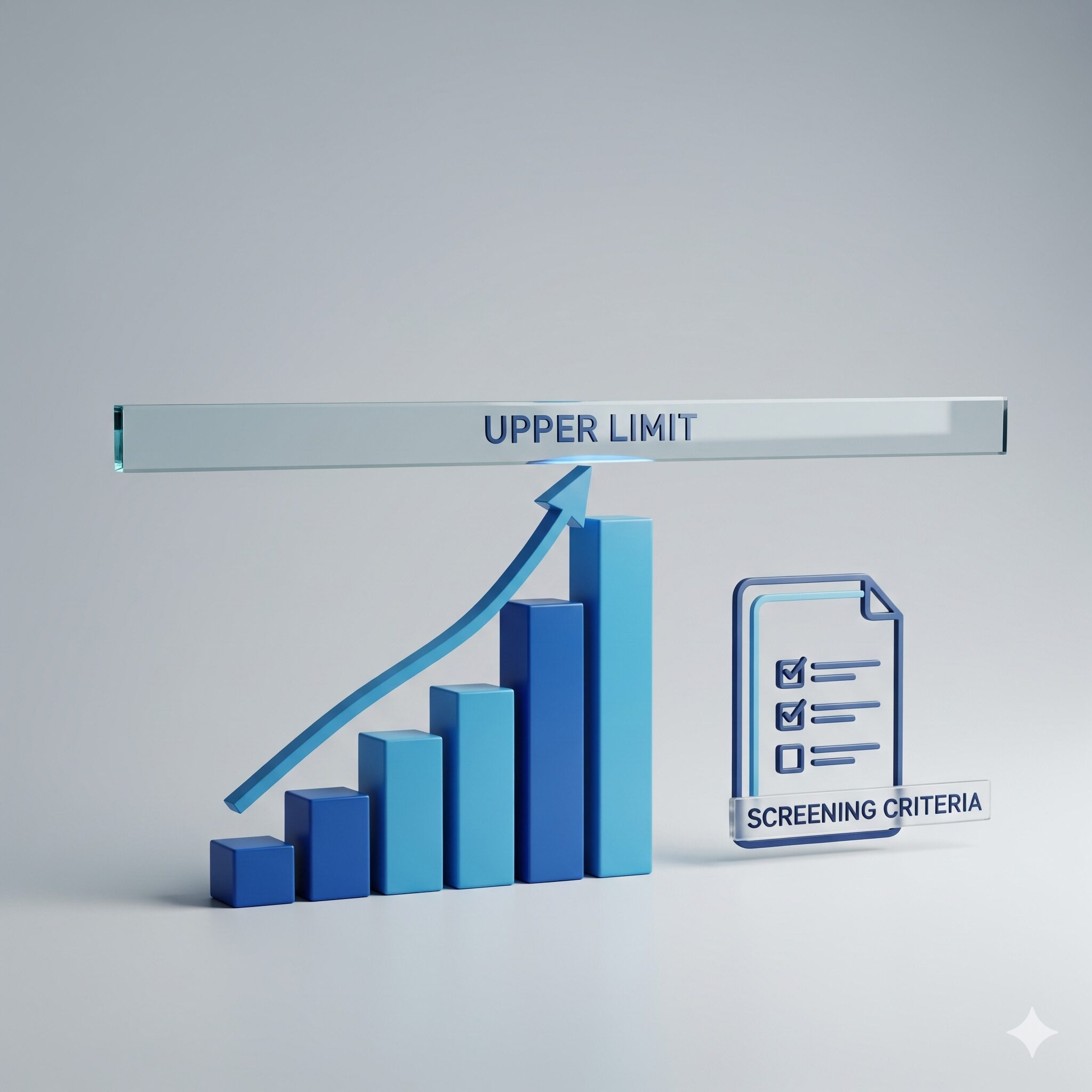

ビジネスローンではいくらまで借りられる?上限額の決まる要因や審査基準について解説

事業資金の調達を考えたとき、「ビジネスローンではいくらまで借りられるのだろう」と疑問を持つ経営者は少なくありません。資金繰りに悩む中小企業や個人事業主にとって、必要な金額を確実に調達できるかどうかは、事業継続の重要なポイントです。

ビジネスローンの融資上限額は、金融機関によって大きく異なり、数百万円から数億円まで様々です。また、担保や保証人の有無、事業内容や業績、借入目的など、複数の要因によって借入可能額が決まります。

この記事では、ビジネスローンの融資上限額の相場や、限度額が決まる要因、審査のポイントについて詳しく解説します。また、より多くの融資を受けるためのコツや注意点も紹介しますので、効果的な資金調達の参考にしてください。

この記事のポイント

- ビジネスローンの上限額はノンバンク系(数百万円~)と銀行系(数千万円~)で大きく異なる

- 融資限度額は「担保・保証人の有無」「事業規模・業績」「信用情報」など複数の要因で決まる

- 事業資金の借入は年収の1/3までとする「総量規制」の対象外となる

- 高額融資を目指すには「財務体質の改善」や「公的融資との併用」が鍵となる

ビジネスローンではいくらまで借りられるのか

ビジネスローンの融資限度額は、金融機関の種類や商品によって大きく異なります。

資金調達先の種類別 特徴比較

ノンバンク系

【限度額】低め (~1,000万円程度)

【金利】高め

【審査スピード】速い(最短即日)

【審査難易度】柔軟

銀行系

【限度額】高い (数千万円~)

【金利】低め

【審査スピード】遅め(数日~数週間)

【審査難易度】厳格

公的融資(日本政策金融公庫など)

【限度額】非常に高い (制度による)

【金利】最も低い水準

【審査スピード】遅い(数週間~数ヶ月)

【審査難易度】厳格(事業計画重視)

ノンバンク系ビジネスローンの融資限度額

ノンバンク系のビジネスローンは、銀行と比較して比較的審査基準が緩く、迅速な融資が特徴です。しかし、その分融資限度額は低めに設定されています。

一般的なノンバンク系ビジネスローンの融資限度額は、300万円から1,000万円程度が多いでしょう。中には2,000万円まで対応している金融機関もありますが、無担保・無保証人の場合は、上限が低くなる傾向があります。

ノンバンク系では、即日融資に対応している商品も多く、急な資金需要に対応できる点が魅力です。審査基準も銀行より柔軟なため、創業間もない企業や業績が不安定な企業でも利用しやすいでしょう。

銀行系ビジネスローンの融資限度額

銀行系のビジネスローンは、ノンバンクと比較して、融資限度額が高く設定されています。一般的な銀行系ビジネスローンの融資限度額は、1,000万円から5,000万円程度です。

大手銀行や地方銀行が提供するビジネスローンでは、事業規模や担保の有無によって上限額が変わり、条件が良ければ1億円以上の融資も可能です。特に不動産担保を提供できる場合は、高額融資を受けられる可能性が高まります。

ただし、銀行系ビジネスローンは、審査が銀行の融資審査に準拠しており厳格なため、創業実績や事業の安定性、財務状況などが重視されます。そのため、創業間もない企業や業績が不安定な企業は審査に通りにくい傾向があります。

(もし銀行の厳格な審査が不安な場合は、ノンバンク系の独自審査ビジネスローンも有力な選択肢となります。)

公的融資制度の融資限度額

日本政策金融公庫や信用保証協会を利用した公的融資制度も、事業資金調達の重要な選択肢です。公的融資は、民間金融機関と比較して金利が低く、融資条件も比較的有利になっています。

日本政策金融公庫の代表的な融資制度である「新規開業・スタートアップ支援資金」では、最大7,200万円(うち運転資金4,800万円)まで、「中小企業経営力強化資金」(中小企業事業)では、最大7億2,000万円までの融資が可能です。

また、信用保証協会の保証付き融資では、一般保証で最大2億8,000万円、セーフティネット保証で最大2億8,000万円の保証枠が設けられています。公的融資は、金利の低さだけでなく、長期間の返済計画が立てられる点も大きなメリットです。

ビジネスローンの融資限度額が決まる要因

ビジネスローンでいくら借りられるかは、さまざまな要因によって決まります。ここでは、主な要因について詳しく見ていきます。

担保・保証人の有無

担保や保証人の有無は、融資限度額に大きな影響を与えます。担保や保証人があれば、金融機関のリスクが軽減されるため、より高額な融資を受けられる可能性が高まります。

無担保・無保証人の場合、融資限度額は一般的に1,000万円以内に設定されていることが多いでしょう。一方、不動産担保を提供できる場合は、担保評価額に応じて数千万円から数億円の融資も可能になります。

保証人についても、代表者以外の第三者保証人を立てることで、融資条件が改善されるケースがあります。ただし、近年は経営者保証に依存しない融資を推進する政策もあり、金融機関によっては、第三者保証人を求めないところも増えています。

事業規模・業績

事業規模や業績も、融資限度額を左右する重要な要素です。売上高や利益率が高く、安定した業績を示せる企業ほど、高額な融資を受けやすくなります。

特に、銀行系ビジネスローンでは、直近2〜3年の決算書を重視し、安定した収益力を示せる企業に対して、優遇的な融資条件を提示する傾向があります。年商に対する融資限度額の目安としては、年商の30%程度を上限とするケースが多いでしょう。

また、業種によっても融資限度額に差が生じます。金融機関が、成長性や安定性を評価する業種では融資を受けやすい傾向にある一方、景気変動の影響を受けやすい業種や新興業種では、慎重な審査が行われることがあります。

創業年数

創業からの年数も、融資限度額に影響します。一般的に、創業年数が長く実績がある企業ほど、高額な融資を受けやすくなります。

創業間もない企業の場合、実績不足のため、融資限度額が低く設定されることが多いものです。多くの金融機関では、創業後3年以上経過している企業を優遇する傾向があります。創業後間もない場合は、日本政策金融公庫の「新規開業・スタートアップ支援資金」など、創業者向けの特別な融資制度の利用を検討すると良いでしょう。

ただし、創業間もなくても優れたビジネスモデルや成長性を示せる場合は、通常より高い融資限度額が認められることもあります。特にベンチャー企業向けの融資商品では、成長性を重視した審査が行われるケースもあります。

信用情報

企業や経営者の信用情報は、融資限度額に大きな影響を与えます。CICやJICCなどの信用情報機関に、延滞や債務整理などのネガティブな情報が登録されていると、融資が受けられなかったり、限度額が低く設定されたりする可能性があります。

特に、経営者の個人的な信用情報も重要視されるケースが多く、カードローンやクレジットカードの支払い遅延などが審査に影響することがあります。日頃から支払いの遅延を避け、健全な信用情報を維持することが大切です。

また、すでに多額の借入がある場合も、追加融資の限度額が低く抑えられる傾向があります。金融機関は、企業の借入総額と返済能力のバランスを重視して審査を行うためです。

財務状況

企業の財務状況も、融資限度額を決定する重要な要素です。主に売上高、利益率、自己資本比率などの財務指標が、審査の対象となります。

安定した売上高と高い利益率を示せる企業は、返済能力が高いと判断され、融資限度額も高く設定される傾向があります。また、自己資本比率が高い企業も財務の健全性が評価され、有利な条件での融資を受けやすくなります。

逆に、赤字決算が続いている企業や、債務超過の状態にある企業は、融資審査が厳しくなり、限度額も低く抑えられるか、場合によっては融資が受けられないこともあります。

事業計画と資金使途

融資を申し込む際の事業計画や資金使途も、融資限度額に影響します。明確で実現可能な事業計画と、具体的な資金使途を示すことで、金融機関の信頼を得ることができます。

特に設備投資や事業拡大など、将来の収益増加につながる資金使途の場合は、融資が受けやすくなる傾向があります。返済原資が明確であり、投資によるリターンが期待できるからです。

一方、赤字補填や過去の借入金の返済のための資金調達は、金融機関から慎重に判断される場合が多いでしょう。このような場合は、併せて経営改善計画を提示するなど、将来の収益性向上への取り組みを示すことが重要です。

HTファイナンスの無担保・無保証人ローン

担保や保証人に頼らず、事業の将来性やキャッシュフローを重視した「独自審査」で資金調達をサポート。銀行融資が難しかった経営者様も、ぜひ一度ご相談ください。

HTファイナンスの事業内容を見る総量規制とビジネスローンの関係

個人向けの借入には、総量規制という制限がありますが、ビジネスローンではどのように適用されるのでしょうか。ここでは、総量規制とビジネスローンの関係について解説します。

事業資金は総量規制の対象外

総量規制とは、貸金業法に基づき、個人の借入総額を年収の3分の1までに制限する規制です。しかし、事業資金の借入は、この総量規制の対象外となっています。

つまり、法人がビジネスローンを利用する場合はもちろん、個人事業主が事業資金として借り入れる場合も、年収の3分の1という制限は適用されません。これにより、事業に必要な資金を柔軟に調達できる仕組みになっています。

ただし、事業資金として借り入れたにもかかわらず、実際には生活費や個人的な支出に充てるといった目的外使用は、法律違反となる可能性があります。融資を受ける際は、事業資金として適切に使用することが重要です。

個人事業主の借入の場合の注意点

個人事業主がビジネスローンを利用する場合、事業資金と個人用資金を明確に区別することが重要です。事業用の借入は総量規制の対象外ですが、個人的な借入(カードローンなど)は、総量規制の対象となります。

そのため、個人事業主は、事業用の借入と個人用の借入を分けて管理する必要があります。金融機関によっては、個人事業主に対して事業資金であることの証明を求められる場合もあるため、資金使途を明確に説明できるようにしておくと良いでしょう。

また、個人事業主の場合、事業用口座と個人用口座を分けておくことで、事業資金の管理が容易になります。これは、融資審査の際にも好印象を与えることにつながります。

ビジネスローンで高額融資を受けるためのポイント

より多くの事業資金を調達するためには、いくつかのポイントを押さえておくことが重要です。ここでは、ビジネスローンで高額融資を受けるためのポイントを紹介します。

財務体質の改善

融資限度額を上げるためには、企業の財務体質を改善することが効果的です。まず、売上高の増加と利益率の向上に取り組みましょう。営業力の強化やコスト削減などを通じて、収益力の向上を図ることが重要です。

また、自己資本比率の向上も大切です。内部留保を増やすことで自己資本を充実させ、財務の健全性をアピールすることができます。場合によっては、増資や経営者からの資本注入も検討するとよいでしょう。

キャッシュフロー管理の徹底も重要なポイントです。売掛金の早期回収や在庫の適正化、支払いサイトの見直しなどを通じて、資金繰りの改善に取り組むことで、金融機関からの信頼を得ることができます。

複数の融資制度の活用

一つの金融機関からの融資だけでなく、複数の融資制度を組み合わせることで、より多くの資金を調達することが可能です。例えば、銀行のビジネスローンと日本政策金融公庫の融資を併用するといった方法があります。

また、資金使途に応じて適切な融資制度を選択することも重要です。設備投資には設備資金融資、運転資金には運転資金融資というように、目的に合った融資制度を選択することで、より有利な条件での借入が可能になります。

さらに、信用保証協会の保証付き融資と、プロパー融資(保証なしの直接融資)を組み合わせることで、融資限度額を拡大することもできます。信用保証協会の保証枠をうまく活用することが、資金調達の幅を広げるポイントとなります。

担保・保証人の用意

より高額の融資を受けるためには、担保や保証人を提供することも一つの方法です。不動産担保を提供できる場合、担保評価額に応じて融資限度額が大幅に上がる可能性があります。

また、代表者以外の第三者保証人を立てることで、融資条件が改善されるケースもあります。ただし、保証人に対する責任も発生するため、リスクを十分に説明することが必要です。

一方で、担保や保証人に依存した融資には、注意も必要です。担保価値の下落や、保証人とのトラブルなどのリスクもあります。また、近年は、経営者保証に依存しない融資を推進する動きもあるため、無担保・無保証人での融資可能性も十分に検討すべきでしょう。

ビジネスローンサービスを選択する際のポイント

融資限度額は、ビジネスローン選びの重要な要素ですが、それだけで判断するのは適切ではありません。ここでは、限度額の異なるビジネスローンを比較する際のポイントを解説します。

(具体的なビジネスローンサービスを比較検討したい方は、こちらの記事も併せてご覧ください。)

金利と限度額のバランス

融資限度額が高いビジネスローンは魅力的ですが、同時に金利条件も重要です。一般的に、無担保・無保証人の融資は金利が高めに設定されています。融資限度額と金利のバランスを考慮し、総返済額を計算して比較することが大切です。

また、変動金利と固定金利の違いにも注意が必要です。変動金利は、当初の金利が低く設定されていることが多いですが、将来の金利上昇リスクがあります。一方、固定金利は、金利変動のリスクがない反面、初期金利が高めに設定されていることが多いものです。

さらに、金利優遇条件についても確認しましょう。取引実績や自社の信用度に応じて、金利が優遇されるケースもあります。長期的な取引を前提とする場合は、こうした優遇条件も含めて総合的に判断することが重要です。

審査スピードと必要書類

融資限度額だけでなく、審査スピードや必要書類の違いも比較ポイントとなります。一般的に、高額融資ほど審査が厳格で時間がかかる傾向があります。急ぎの資金需要がある場合は、審査スピードを優先する必要があるかもしれません。

また、必要書類の違いも重要です。高額融資を希望する場合、詳細な事業計画書や資金繰り表、担保評価に関する書類など、多くの書類の提出が求められることがあります。準備に時間がかかる書類がある場合は、事前に確認し、計画的に準備を進めることが大切です。

オンライン完結型のビジネスローンは、必要書類が少なく手続きが簡便な傾向がありますが、融資限度額は比較的低めに設定されていることが多いものです。利便性と融資限度額のバランスを考慮して選択するとよいでしょう。

返済条件

融資限度額と合わせて、返済条件も重要な比較ポイントです。返済期間、返済方法(元金均等返済、元利均等返済など)、返済頻度(毎月返済、3ヶ月ごとの返済など)によって、月々の返済負担が大きく変わってきます。

一般的に、高額融資の場合は、返済期間が長く設定できる傾向があります。長期の返済期間を設定することで、月々の返済負担を軽減できるメリットがあります。ただし、返済期間が長いほど総返済額は増加するため、バランスを考慮した選択が必要です。

また、一部繰上返済や全額繰上返済の可否、手数料についても確認しておくとよいでしょう。事業が好調で余剰資金が生まれた場合、繰上返済によって総返済額を抑えることができます。柔軟な返済条件が設定されているビジネスローンは、長期的な資金計画を立てる上で有利です。

お急ぎの事業資金、HTファイナンスにご相談ください

HTファイナンスは、最短即日・無担保無保証で最大1,000万円までのビジネスローンを提供しています。財務状況や事業計画を丁寧にヒアリングし、貴社に最適な資金調達プランをご提案します。

今すぐ融資を申し込む(無料診断)まとめ

ビジネスローンの融資限度額は、金融機関の種類や商品によって大きく異なり、ノンバンク系では300万円〜1,000万円程度、銀行系では1,000万円〜5,000万円程度が一般的です。融資限度額は、担保・保証人の有無、事業規模、業績、創業年数などの要因によって決まります。

より多くの融資を受けるためには、財務体質の改善、複数の融資制度の活用、適切な担保・保証人の提供などが効果的です。ビジネスローンを選ぶ際は、融資限度額だけでなく、金利条件、審査スピード、返済条件なども含めて総合的に比較検討することが重要です。資金調達は、経営戦略の一環として、長期的な視点で計画的に取り組みましょう。

最短即日の無担保無保証融資!HTファイナンスのビジネスローン

自社に最適なビジネスローンサービスを選ぶ際のポイントは、審査スピードと柔軟な対応力です。HTファイナンスは、このポイントを押さえたビジネスローンサービスとなっており、無担保無保証で利用することができます。

HTファイナンスは、東大法学部出身で三菱銀行での実務経験を持つ三坂大作が統括責任者として、企業の資金調達と経営戦略の支援に取り組んでいます。

銀行実務とコンサルティングで培った経験を活かし、無担保無保証の融資やファクタリング、財務改善など、お客様の経営課題に合わせた最適な解決策をご提案しています。また、スピーディーで柔軟な審査体制により、成長に必要な資金を迅速にお届けできます。

お申し込みに必要な書類は最小限に抑え、オンラインやお電話でのやり取りを中心に進めていますので、経営者の皆様の負担を大きく減らすことができます。

事業拡大のチャンスを逃さないためにも、まずはお気軽にHTファイナンスにご相談ください。