2025.12.02

銀行融資を受けられない会社の切り札。ノンバンクの仕組みと活用方法を徹底解説

「銀行から融資を断られてしまった…」

「今月末の支払いに資金が足りないが、銀行の審査では間に合わない…」

こうした資金繰りの悩みは、経営者にとって眠れないほど辛いものです。しかし、銀行融資がダメだったからといって、会社をたたむ必要はありません。銀行とは異なる審査基準を持つ「ノンバンク(ビジネスローン)」という選択肢が残されているからです。

本記事では、ノンバンクの仕組みや銀行との違い、そして経営危機の際にどう活用すべきかを徹底解説します。

本記事の対象読者について

- 本記事およびHTファイナンスのビジネスローンは【法人(株式会社・有限会社など)】を対象としています。

- 個人事業主・フリーランスの方は対象外となります。

個人事業主の方で資金調達をお急ぎの場合は、弊社運営のHTファクタリング(ht-factoring.jp)をご検討ください。

正しい知識を持ち、戦略的にノンバンクを活用することで、窮地を脱しV字回復への道筋をつけることは十分に可能です。ぜひ最後までお読みいただき、貴社の資金繰りにお役立てください。

この記事の要約

- ノンバンクとは銀行以外の金融機関(信販会社・消費者金融など)のこと

- メリット:審査が早く(最短即日)、赤字やリスケ中でも借りられる可能性がある

- デメリット:銀行に比べて金利が高く、融資限度額が低め

- 活用法:つなぎ資金として短期間利用し、経営再建までの時間を稼ぐ

ノンバンクとは

会社が融資を受けられるのは、銀行や日本政策金融公庫だけではありません。ノンバンクなども会社の事業資金を融資しています。

簡単にいえば、ノンバンクとは銀行以外の金融機関のことです。アイフルやレイクなどの「消費者金融業者」といわれる会社が分かりやすい例です。

銀行の主な役割の一つに預金(bank)があります。銀行は預金によって集めた資金を融資し、利息収入を得ています。

一方、ノンバンクには預金の機能がなく、融資の元手は銀行から借りています。預金を意味する「バンク」に接頭辞「non」をつけ、預金の機能を持たずに貸金業を営む業態を総じて「ノンバンク」といいます。

したがって、ノンバンクには消費者金融、事業者向け金融、クレジットカードのキャッシングなど、色々な形が当てはまります。

銀行融資とノンバンクの違い(比較表)

銀行とノンバンクでは、資金の出処や審査の重視ポイントが大きく異なります。それぞれの特徴を理解しましょう。

| 比較項目 | 銀行融資 | ノンバンク |

|---|---|---|

| 主な財源 | 預金者からの預金 | 銀行借入や社債発行 |

| 金利(年率) | 1.0% ~ 4.0%程度 | 5.0% ~ 18.0%程度 |

| 審査スピード | 2週間 ~ 1ヶ月以上 | 最短即日 ~ 数日 |

| 審査基準 | 決算書・格付け重視 (赤字は厳しい) |

現状の返済能力重視 (赤字でも可能性あり) |

| 法規制 | 銀行法 | 貸金業法 |

※上記は一般的な目安です。実際の条件は各金融機関により異なります。

ノンバンクのメリット

銀行と同じように、ノンバンクも資金を融資することによって利益を得ています。しかし、銀行や日本政策金融公庫とは明らかに異なる特徴を持っています。

大まかにいえば、ノンバンクには

・審査が緩い

・申し込みから融資実行までの期間が短い

・審査の必要書類が少ない

といった特徴があります。そして、これらの特徴が以下のメリットをもたらします。

・銀行などで融資を受けられない会社でも審査に通る可能性がある

・早ければ1週間以内で融資を受けられるため、緊急の資金繰りに役立つ

・試算表や資金繰り表などを求められないため、資料の作成が不十分な会社でも融資を受けられる

いわゆる「金融ブラック」の状態でも、ビジネスローンであれば審査に通る可能性があります。審査基準についてより詳しく知りたい方は、こちらもあわせてご覧ください。

審査に通りやすいビジネスローンの選び方と基準

これらのメリットがあることによって、融資のハードルがグッと下がります。業績や財務に問題がある、審査を待っているうちに資金繰りがショートしてしまう、普段から資料の作成を怠ってきたなどの理由から銀行融資を受けられない会社でも、ノンバンクならば借りられる可能性があるのです。

ノンバンクは、銀行などで融資を受けられない会社の受け皿としての役割を担っているといえます。銀行がダメならノンバンクへ、という流れは至極まともなのです。

最短即日で事業資金を調達しませんか?

HTファイナンスのビジネスローンは、赤字決算や税金未納があっても、現状のビジネスの可能性を評価して審査を行います。法人様限定、まずは無料の借入枠診断から。

借入枠を3秒診断するノンバンクが銀行融資に劣る理由

資金調達の際には、銀行からの融資を最優先します。日本政策金融公庫は次善の方法です。銀行や日本政策金融公庫から融資を受けられなかった場合、そこで初めてノンバンクの活用を検討していきます。

なぜノンバンクの利用を後回しにするかといえば、ノンバンクにはいくつかのデメリットがあり、銀行融資に明らかに劣るからです。

ノンバンクの2大デメリットは、

・金利が高いこと

・多額の借入れができないこと

です。

金利が高い

金利の高さは、ノンバンクのデメリットの筆頭です。

銀行や日本政策金融公庫の融資では、金利は高くても3%台です。経営内容が良い会社が担保を差し入れ、メガバンクなどから融資を受ける場合には0%台の金利で借りられることもあります。

これに対し、ノンバンクの金利は15~18%に設定されるのが普通です。

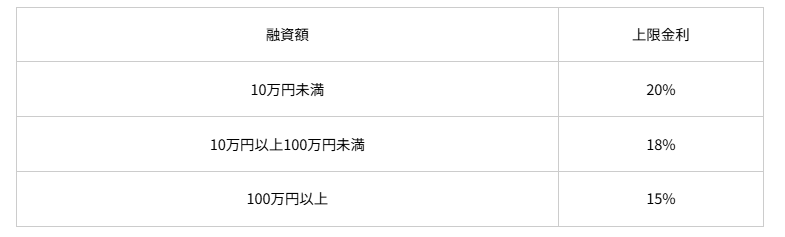

法律で定められている金利の上限は、融資額によって以下のように制限されています。

事業のための借入ですから、10万円未満の借入れになることはほとんどないでしょう。数十万円以上の融資を受けるため、金利は15~18%になります。

これらは「利息制限法」に基づき定められています。正規の貸金業者がこれを超える金利を設定することはありません。

参照:お金を借りる方、借りている方へ(金融庁)

金利負担を少しでも抑えるためには、相場を知り、適切な返済計画を立てることが重要です。詳しくは以下の記事も参考にしてください。

ビジネスローンの金利相場と負担を抑えるコツ

ノンバンクの金利は下がらない

ノンバンクの公式HPでは、金利の下限を上限金利よりもかなり低く設定しています。例えば、アイフルビジネスファイナンスのビジネスローンでは、金利の下限は3%台と表示しています。

しかし、下限またはそれに近い金利で借りられる可能性はほぼゼロと言ってよく、基本的には上限金利に設定されます。下限金利が適用されない理由は、ノンバンクのビジネスモデルを考えれば明らかです。

上記の通り、ノンバンクは銀行などで融資を受けられなかった会社の受け皿です。融資を申し込んでくる会社のほとんどは、何らかの理由によって銀行融資に失敗しています。

銀行融資に失敗したということは、銀行から「貸し倒れリスクが高い」と判断されているわけです。このため、ノンバンクの融資先は貸し倒れリスクが高い会社が大部分を占めることとなります。

金利は、貸し倒れリスクに応じて設定されるものです。貸し倒れリスクが高い会社に融資するノンバンクが、銀行融資とあまり変わらない金利で融資できるはずがありません。

また、融資を申し込む会社のほとんどは、ノンバンクで借りられなければ資金繰りが破綻する状況にあります。上限金利いっぱいに設定したからといって、借入れを渋るような会社はありません。

さらに、ノンバンク同士の競争によって金利が下がることもありません。銀行融資であれば、経営内容が良い会社に借りてほしい銀行同士が争って金利を下げることも珍しくないのですが、ノンバンクでそのような競争は起こり得ません。

ノンバンクの融資先は経営内容が悪いため、「金利を優遇してでも融資すべき」という論理が成り立たないのです。

つまり、ノンバンクは「金利の引き下げが困難である」「金利を下げる必要がない」という二つの理由によって、上限金利に設定されます。いくらか金利が下がることはあるかもしれませんが、上限金利とほとんど変わらないレベルの引き下げに止まるのが普通です。

ノンバンクで借りるならば、下限金利は一切考慮せず、銀行の数倍の金利になることを覚悟しておく必要があります。

少額の資金調達しかできない

次に、ノンバンクでは少額の資金調達しかできません。

銀行ならば、会社の規模や経営状況、信用の程度などにもよりますが、数千万円以上の融資を受けられます。年商1億円程度の会社では、無担保でも3,000万円くらいは調達できるでしょう。

不動産を担保に借り入れたり、信用保証協会の保証をつけたりすることによって融資額を伸ばすことも可能です。

これに対して、ノンバンクで調達できるのは数百万円程度が限界です。

融資額の上限は参考にならない

ノンバンクの公式HPでは、融資額の上限を1,000万円に設定しているケースもよく見られます。しかし、上限まで借りられる可能性はほとんどありません。

これも、貸し倒れリスクの高さが原因です。貸し倒れリスクが高い会社に多額の融資を出すのは危険であるため、1社に1,000万円融資するよりも10社に100万円ずつ、20社に50万円ずつなど分散する必要があります。

経営内容が良い会社ならば上限に近い額の借入れもできるでしょうが、そもそもそのような会社はノンバンクではなく銀行から借りるでしょう。

ノンバンクを初めて利用する会社は、数十万円しか借りられないことも多いです。複数のノンバンクから融資を受けても、調達できるのは300万円くらいのものです。

しかし、融資可能額が小さいことはある意味でメリットでもあります。

上記の通り、ノンバンクの金利は非常に高いです。このような金利で多額の融資を受ければ、資金繰りは必ず破綻します。しかし、数百万円の借入れならば、利息の負担もそれほど大きくありません。

あまり借りられないことが金利負担の限定につながっているといえます。

ノンバンクが経営再建の切り札になる

デメリットを考えると、ノンバンクは決して良い資金調達方法とはいえません。資金調達方法としての優先順位も低いです。

経営者の中には、銀行融資を受けられるにもかかわらず、提出書類の整備が不十分であったり、融資実行に時間がかかることを嫌ったりして、あえてノンバンクから借り入れる人もいます。そのような選択は絶対に避けるべきです。

銀行融資が使えるならば銀行融資を使うのが最善であって、わざわざ金利が高く調達可能額も小さいノンバンクを使う必要はありません。

逆に、銀行や日本政策金融公庫から融資を受けられないとなると、ノンバンクの重要度は一気に高まります。場合によっては、ノンバンクが経営再建の切り札になることさえあるのです。

経営再建とリスケジュール

よく「融資が受けられずに資金繰りが厳しい」などと言いますが、これは融資の返済をキャッシュフローでまかなえない状況を意味します。

キャッシュフローとは、事業によって得られる利益・現金のことです。融資の返済はキャッシュフローによって行うのが基本です。

実際には、多くの会社はキャッシュフローで返済をまかなうことができません。例えば、以下のようなケースです。

| キャッシュフロー | 銀行への返済 | 返済後 | |

| 元金 | 利息 | ||

| 500万円 | 1,000万円 | 45万円 | -545万円 |

(借入総額が3,000万円、金利は1.5%、年間の元金返済が1,000万円、年間の支払い利息が45万円の場合を仮定)

この会社は、年間500万円のキャッシュフローだけでは返済できず、足りない部分は資金調達によってカバーする必要があります。

しかし、いつも融資を受けられるとは限りません。銀行から融資を受けられず、他の方法で資金調達をしない場合には、手元資金から返済していくこととなります。この会社の場合、返済によって毎年545万円の現金がなくなります。

手元資金が潤沢であれば問題ないのですが、中小企業の手元資金は月商の1~3ヶ月分程度しかないのが普通です。加えて、融資を受けられなかったことからもわかる通り、会社は経営悪化局面にあり、キャッシュフローの悪化も考えられます。いずれ手元資金が枯渇して資金繰りが破綻する可能性が高いです。

このような場合には、リスケジュールを行うのがベストです。リスケジュールとは、銀行に返済の減額・猶予を交渉するものです。うまくいけば、一定期間にわたって元金返済を0円にしてもらうことも可能です。その期間中は利息の支払いのみとなるため、返済負担が大幅に軽減され、経営再建を進めることができます。

リスケジュールによって元金返済が0円になった場合、どのような変化が起こるのでしょうか。上記の会社を例に、具体的な変化を見てみましょう。

| キャッシュフロー | 銀行への返済 | 返済後 | ||

| 元金 | 利息 | |||

| リスケジュール前 | 500万円 | 1,000万円 | 45万円 | -545万円 |

| リスケジュール後 | 500万円 | 0円 | 45万円 | 455万円 |

リスケジュールを行ったことでキャッシュフローがプラスになり、手元資金の減少を避けられることが分かります。

ノンバンクで立て直し資金を確保する

リスケジュールによって元金返済を0円にすれば、現金を残していくこともできます。上記の例では、年間455万円の現金が残るため、これをしっかり確保しながら経営再建を図ります。

しかし、これはあくまでも一年間のトータルで残る現金です。もし、銀行融資を受けられなくなった後も手元資金から返済を続け、いよいよ現金が尽きるタイミングでリスケジュールに踏み切った場合はどうでしょうか。

たとえ元金返済を0円にできたとしても、当面の資金繰りを回していくための現金がなければ資金繰りはショートします。

このような時こそ、ノンバンクを活用すべきです。複数のノンバンクから数百万円の資金を調達して近い将来の支出に備え、資金繰りが回るようになるまでの期間を耐え抜くのです。

リスケジュールがうまくいけば、ノンバンクから数百万円の融資を受けても、キャッシュフローはプラスを維持できるはずです。上記の会社が、リスケジュール後にノンバンクで300万円を借りた場合には、以下のようになります(金利15%、5年返済の場合)。

| キャッシュフロー | 銀行への返済 | ノンバンクへの返済 | 返済後 | |||

| 元金 | 利息 | 元金 | 利息 | |||

| リスケジュール前 | 500万円 | 1,000万円 | 45万円 | 0円 | 0円 | -545万円 |

| リスケジュール後 | 500万円 | 0円 | 45万円 | 60万円 | 45万円 | 350万円 |

ノンバンクへの返済によって多少の圧迫を受けますが、資金繰りは十分に回せることが分かると思います。

立て直し資金はリスケ後に借りる

この時に注意しなければならないのが、ノンバンクから借り入れるタイミングです。ノンバンクからの借入れは、必ずリスケジュール後に行います。

ノンバンクを利用している会社の中には、リスケジュール前に借り入れているケースが少なくありません。特に責任感の強い経営者は、返済を遅らせてはならないと考えるあまり、ノンバンクから融資を受けて銀行に返済する傾向があります。

金利が高いノンバンクで調達した資金で、金利が低い銀行の返済に充てているのですから、全く救いのない資金繰りであるといえます。

やがて、ノンバンクからも借りられなくなり、八方ふさがりになって初めてリスケジュールに踏み切ります。しかし、既に手元資金は尽きており、頼みの綱であるノンバンクも利用できないため、経営再建が序盤で頓挫してしまいます。

リスケジュールに合わせてノンバンクを活用する際には、このような間違いは絶対に避けなければなりません。理想的な流れは、

1.数カ月先までの資金繰り予定を立て、資金が不足する時期と不足額を明らかにする

2.資金不足に備えて、早い段階で融資を申し入れる

3.全ての銀行から融資を断られ、日本政策金融公庫も利用できないと分かった時点で、リスケジュールを申し入れる(手元資金ができるだけ多く残っているタイミングでリスケに踏み切る)

4.リスケジュールの後、手元資金を元手にして経営再建を進める。現金が不足した場合にはノンバンクから借り入れる

という流れです。

このような流れで活用するならば、経営再建を進めていく際にノンバンクが非常に役立ちます。

ノンバンク利用に関するよくある質問

まとめ

本稿では、ノンバンクの基本的な仕組みと活用方法を解説しました。

銀行融資を受けられる会社にとって、ノンバンクは無縁な存在です。ノンバンクと無縁でいられるならば、それに越したことはありません。

しかし、銀行融資を受けられなくなった時、ノンバンクの正しい活用方法を知っているかどうかによって、経営再建が大きく左右されます。活用方法を知らなければ、ノンバンクから借り入れて銀行返済をカバーするといった、大きな間違いを犯す可能性もあります。

今はノンバンクと無縁の会社も、ノンバンクの正しい知識を身に着けておき、いざという時に備えておきましょう。

もちろん、銀行融資を受けられないからといって、ノンバンクが最善であるとは限りません。自社に最適な資金調達方法が分からない場合には、一度無料相談してみることをおすすめします

銀行融資を断られた法人様へ

「つなぎ資金が今すぐ必要」「リスケ中だが資金調達したい」

そのお悩み、30年の実績を持つHTファイナンスにご相談ください。

私たちは形式的な決算内容だけでなく、貴社の「これから」を評価して融資を行います。

※法人専用(個人事業主様は対象外となります)